Suponemos que no tenemos otra inversión mas rentable, esto es, que los ahorros van a estar en el banco dando el cero por ciento de interes. Suponemos, tambien, que tienes derecho a la desgravacion del 15 por ciento de lo pagado, con un limite de 9040 euros anuales.

Pues con esas condiciones, la receta es: si debes ya poco, te sale mejor esperar.

En concreto,

- si debes solo 15000 euros, te sale mejor hacer la desgravacion dos años mas, a no ser que el interes suba por encima del 15%.

- si debes unos 35000 euros, te sale mejor mantener la hipoteca unos 4 o 5 años, a no ser que el interes suba por encima del 7%

- si debes unos 100000 euros, en cuanto el interes suba por encima del 3% te conviene cancelar.

- Si debes unos 180000 euros, en cuanto el interes suba por encima del 1.5% te conviene cancelar.

En general, la idea cuando el tipo de interés esta bajo es aprovechar al máximo toda la desgravacion, pagando el límite de 9040. Pero segun va subiendo el tipo de interés, la ganancia de la desgravación no compensa la subida de la deuda.

Para decidir si merece la pena o no cancelar, se puede examinar si es positiva o negativa la siguiente cantidad:

C (1+r – (1+r)/r ln(1+r) ) – 113

donde r es el interés mensual, obtenido dividiendo para 12 el anunciado, y C es la deuda pendiente. Por ejemplo para un 6% anual, tenemos r=0.06/12 = 0.005, luego (1 + r – (1+r)/r log(1+r)) = 0.002504, y la pendiente cambia de signo cuando C = 45124 euros.

cuando la pendiente es negativa, lo óptimo es aprovechar toda la desgravación, lo que nos da un total de mensualidades

m = -log(1 – C r / 753.33) / log ( 1+ r)

Todo esto asumiendo que queremos planear un pago mensual fijo. No se si se puede hacer mejor si programamos cada mes un pago diferente, pero creo que no.

Considerándolo todo, la estrategia óptima es, dado un tipo de interés, ver cual es el capital pendiente, y el número de pagos, que te da el máximo beneficio de la desgravación, y cancelar el exceso en el primer pago. Estos capitales varian segun la declaracion sea individual o conjunta. La primera referencia son las fórmulas anteriores y si las aplicamos nos da la minima situacion aceptable, no la mejor.

maximo individual maximo conjunta

interes capital años capital años

0.5 542325 71.3 1084649 71.3

1.0 271125 35.7 542249 35.7

1.5 180725 23.8 361449 23.8

2.0 135525 17.8 271050 17.8

2.5 108405 14.3 216810 14.3

3.0 90325 11.9 180650 11.9

3.5 77411 10.2 154821 10.2

4.0 67725 8.9 135450 8.9

4.5 60192 7.9 120383 7.9

5.0 54165 7.1 108330 7.1

5.5 49234 6.5 98468 6.5

6.0 45125 5.9 90250 5.9

6.5 41648 5.5 83296 5.5

7.0 38668 5.1 77336 5.1

7.5 36085 4.8 72170 4.8

8.0 33825 4.5 67650 4.5

8.5 31831 4.2 63662 4.2

9.0 30058 4.0 60117 4.0

9.5 28473 3.8 56945 3.8

Estos máximos aceptables de deuda inicial son los que nos generarán un coste igual a la deuda, con los intereses cancelando gracias a la desgravación. Pero si estamos por debajo de este máximo, la situación todavía mejora. A fin de cuentas, en el caso extremo, una deuda de 9040 euros pagada de golpe el día tres de enero nos cuesta solo un 85% de su valor.

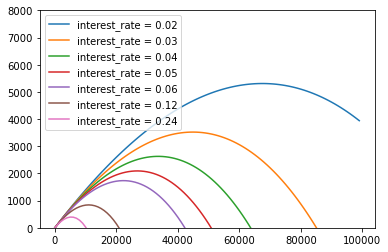

Como veis en la gráfica, el beneficio puede ser de unos pocos miles de euros en positivo, si reducimos la deuda hacia la mitad del máximo aceptable. No es mucho porque a fin de cuentas va repartido entre los años de amortización, pero viene a rondar unos quinientos euros al año.

Deja una respuesta